.![]()

Nick Cunningham

Los precios del gas natural han caído bruscamente después de subir a máximos de varios años a fines de 2018, y los precios podrían seguir cayendo aún más.

Los Estados Unidos entraron en la temporada pico de la demanda de invierno con inventarios de gas en un mínimo de 15 años, lo que dejó a los mercados de gas natural vulnerables a episodios inesperados de clima frío. En noviembre, los precios del gas natural de Henry Hub subieron a $ 4.80 / MMBtu, el precio más alto en aproximadamente cuatro años. La combinación de bajos inventarios, aumentos estructurales en la demanda de gas de nuevas centrales eléctricas y exportaciones, y el aumento estacional en la demanda por el clima frío, condujeron a un aumento brusco y repentino.

Pero los precios altísimos no duraron mucho. A mediados de diciembre, los precios del gas natural volvían a estar por debajo de $ 4 / MMBtu , y a principios de enero, los precios habían bajado a $ 3 / MMBtu.

Los inventarios todavía están significativamente por debajo del promedio de cinco años. A partir de la última semana de diciembre, los niveles de almacenamiento de gas se mantuvieron en 2,705 billones de pies cúbicos (bcf), según la EIA , o 450 bcf más bajos que en el mismo punto del año anterior y 560 bcf por debajo del promedio de cinco años. En otras palabras, los precios cayeron a pesar del hecho de que la cantidad total de gas natural en almacenamiento es históricamente baja. Los precios bajaron al menos en parte porque enero comenzó con un clima templado, aliviando la presión sobre los suministros.

Otra razón por la que los precios del gas natural retrocedieron es precisamente porque los precios subieron a niveles dolorosamente altos. Las empresas de servicios públicos volvieron a marcar la generación a gas, mientras que las plantas de carbón aumentaron sus operaciones. Como tal, hay un tope automático en los precios si se elevan demasiado. La destrucción de la demanda y las alternativas de generación alivian la presión en los mercados de gas.

Otra razón más por la que los precios del gas retrocedieron desde los máximos de noviembre fue el posicionamiento financiero de los especuladores. Los fondos de cobertura y otros administradores de dinero compraron posiciones alcistas en las semanas y meses anteriores al alza de precios de noviembre. Una vez que los precios subieron cerca de $ 5 / MMBtu, el sentimiento comenzó a cambiar. Los servicios públicos comenzaron a reducir la generación de gas, el clima templado se movió hacia adentro y el ciclo pareció ir en la otra dirección. Los inversores vendieron sus posiciones alcistas, lo que ayudó a bajar los precios.

Pero los precios podrían bajar aún más. De hecho, el Bank of America Merrill Lynch sostiene que podría incluso haber "congestión" en las instalaciones de almacenamiento este verano. "Mirando en los próximos meses, el clima templado continuo de este invierno podría adelantar el riesgo de congestión de almacenamiento hasta el verano de 2019, poniendo la curva de avance en riesgo de precios aún más bajos", escribió en una nota el Merrill Lynch, del Bank of America.

La presión hacia abajo de los precios podría continuar en las próximas semanas. Los modelos climáticos actuales colocan la demanda de gas natural de los EE. UU. En aproximadamente 10 bcf por día (bcf / d) por debajo del promedio de la primera quincena de enero, "rescatando a los consumidores mal preparados", escribió BofAML.

Incluso si el mercurio se hunde inesperadamente, lo que drenaría los niveles de almacenamiento de gas natural de los EE. UU. A niveles históricamente bajos, puede que no sea un gran problema. "El clima frío durante el resto del invierno podría generar inventarios totales cercanos a 1.2 tcf para fines de marzo, pero es poco probable que sea una preocupación, dado que se esperan inyecciones robustas este verano", dijo BofAML.

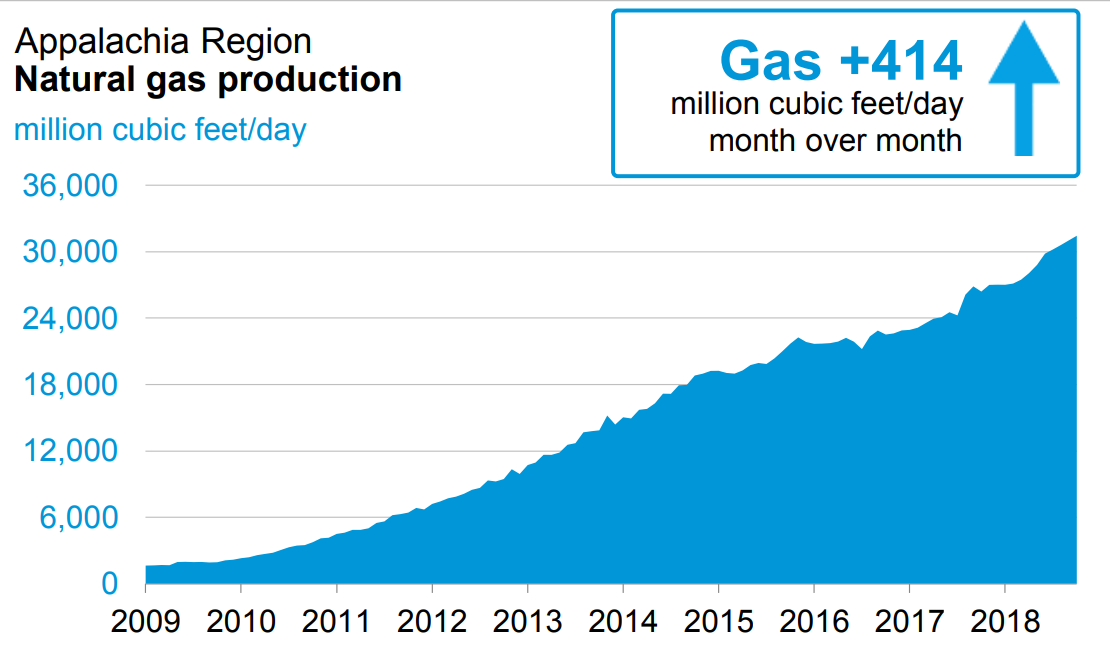

En otras palabras, los perforadores de gas natural de EE. UU. Están batiendo récords y se espera que repongan los niveles de almacenamiento agotados en el corto plazo. Las lutitas Marcellus y Utica continúan experimentando un crecimiento explosivo de la producción. En enero, la EIA pronostica que la producción en la región de los Apalaches llegará a 31,451 mcf / d, un aumento de 414 mcf / d respecto al mes anterior.

El Pérmico también está experimentando un rápido crecimiento de la producción. La EIA espera que la producción de gas en el Permian aumente a 12,736 mcf / d en enero, 258 mcf / d más que en diciembre. El suministro de gas en el Permian ha crecido tan rápidamente que los ductos de la región están mal equipados para manejar la avalancha de nuevos volúmenes. La ola de suministro de gas fresco a veces ha empujado los precios regionales del gas natural en el oeste de Texas por debajo de cero .

El Pérmico también es el hogar de una epidemia de quema de gases. Según el FT y los datos de Rystad Energy, la quema de gas natural en el Pérmico alcanzó 209 mcf / d en 2017, una cifra que se disparó a 407 mcf / d en el tercer trimestre de 2018. Los niveles de quema se están disparando, y podrían aumentar tanto como 600 mcf / d para el segundo trimestre de este año. El gas desperdiciado es un desastre ambiental, pero no hay señales de que el problema se resuelva pronto.

Mientras tanto, el aumento de la producción de gas debería evitar una repetición de la subida del precio del año pasado. A medida que la demanda estacional comience a disminuir en unos pocos meses a medida que aumenten las temperaturas, es probable que la presión sobre los inventarios y la oferta se desvanezca. Eso deja poco margen para que los precios suban desde los niveles actuales.