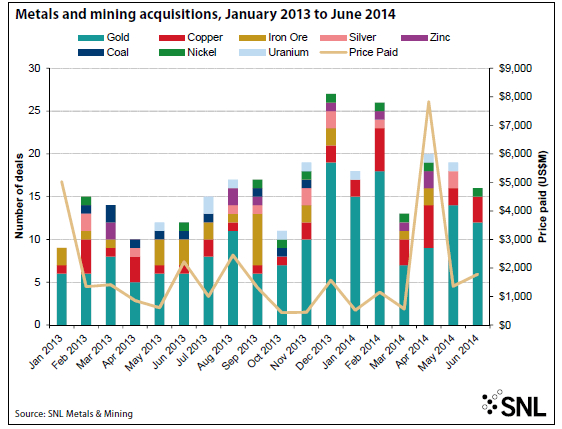

SNL Metals & Mining acaba de reportar un aumento fusiones y adquisiciones en las empresas de la minería mundial en el 1S 2014, en comparación con el mismo período de 2013

Sin embargo, los promedios de precio pagados y el valor de los productos adquiridos fueron menores El repunte de las fusiones y adquisiciones sugiere que el largo periodo de bajas valoraciones de proyectos combinados con decisiones estratégicas o forzadas desinversiones están tentando nuevamente en los mercados.

Al final del 1S 2014, hubo un 56% más de operaciones de Mergers and acquisitions (M&A) en el sector de metales y minerales, alcanzando 117 ofertas contra 75 de 2013.

Sin embargo, el precio total pagado en el primer semestre de 2014 fue sólo un 15% más con respecto al año anterior. En tanto que el valor de todos los bienes adquiridos fue de 21% más bajo. El precio promedio pagado por en estas transacciones fue de US$ 113 millones, bastante menos que los US$ 153 millones del 1S 2013, mientras que el valor medio de acciones adquiridas por operación cayó a US $ 4.55 millones desde US $ 8.99 millones de un año.

El informe señala que hubo cuatro ofertas con precios de al menos US $ 1.000 millones en el semestre, en comparación con las tres en 1S 2013 y 12 en valores de entre US $ 100 millones y US$ 999 millones, en comparación con 14 del año pasado.

SNL Metales y minería de pronóstico optimista se hace eco de las últimas predicciones de los principales grupos de investigación incluidos PwC , E & Y y Business Monitor, que habían hablado de aumento significativo de acuerdos mineros este año. Los analistas advierten, sin embargo, que la afluencia tan esperado del capital de los nuevos fondos privados mineras-centrado está tomando más tiempo de lo esperado.

En términos de productos básicos adquiridos, la mayor variación interanual en el año se fijó en ofertas de oro en etapa temprana. Sólo hubo dos compras de proyectos de oro sin recursos o reservas en 1S 2013, mientras que crecieron hasta 32 ofertas de oro en etapa temprana en la primera mitad de este año. En total, hubo 75 ofertas de oro en el semestre pasado, frente a los 37 de hace un año.

“Esto sugiere que las empresas han estado desprendiéndose de sus proyectos de oro no esenciales a un ritmo elevado, y que las empresas con capital suficiente están comprando para arriba - los compradores están tomando ventaja de las bajas valoraciones de proyectos para mejorar sus tuberías a largo plazo o para adquirir propiedades cerca de sus minas y proyectos existentes”, .

Según SNL Metals & Mining, “el renovado interés en los proyectos en fase inicial también podría presagiar un aumento de nuevos descubrimientos de oro, ya que los compradores empiezan a explorar lo que era probable en proyectos de anteriores propietarios”.

El acuerdo más grande en la minería del oro en 1S 2014 fue, de lejos, la adquisición de Osisko Mining Corp por Yamana Gold Inc. y Agnico Eagle Mines Ltd. en abril, la comentada “oferta de caballero blanco” para contrarrestar la OPA hostil deGoldcorp Inc. Yamana y Agnico Águila pagaron US $ 3.490.000 millones por Osisko, cuyas mayores reservas están en la mina Malartic, en Quebec.

COBRE

Las compras de activos de Cobre se recuperaron de la primera mitad de 2013 las 11 ofertas con un precio de US $ 1.21 mil millones y US $ 52,91 mil millones en valor contenido a 20 acuerdos por un valor US $ 5.36 mil millones y con los US $ 363 360 000 000 en el valor contenido. El precio más alto y el mayor valor adquirido se debieron en parte a la gran operación de cobre, también en abril - US $ 2990 millones - por la venta de Glencore Plc de su proyecto Las Bambas en Perú a un joint venture formado por MMG Ltd., GUOXIN International Investment Corp Ltd y CITIC metal Co. Ltd. El proyecto contiene cobre, molibdeno, plata y oro valorado en US $ 74.840.000 millones.

HIERRO

El número de operaciones de mineral de hierro, por su parte, se redujo desde los US$ 3.040 millones en 1S 2013, a la mitad, con un costo de US $ 55.100.000, probablemente reflejando la reciente caída en los precios del mineral de hierro y el exceso de oferta en el mercado. Las transacciones del año pasado incluyeron dos grandes ofertas que representaron 86% del total pagado: BHP Billiton Ltd. vendió el 15% de su mina Jimblebar en Australia Occidental al holding japonés ITOCHU Corporation y Mitsui & Co. Ltd. por US $ 1.500 millones; y la sociedad de la coreana POSCO y China Steel, con sede en Taiwán, adquirió una participación combinada de 15% en Mont Wright, de Arcelor Mittal y activos de infraestructura en el norte de Quebec, por US $ 1,1 mil millones.

CARBÓN

Las adquisiciones de Carbón se agotaron a finales de 2013, probablemente debido a la debilidad de los precios del mineral y el aumento de las presiones regulatorias. No hubo ofertas de carbón en el primer semestre del año, en comparación con seis ofertas con precios por un total de US $ 139 millones, en el mismo período del año anterior.