Brasil y México lideran el mercado de compras, pero Colombia y Chile fueron los únicos países en la región que registraron un alza en el número de operaciones y su importe

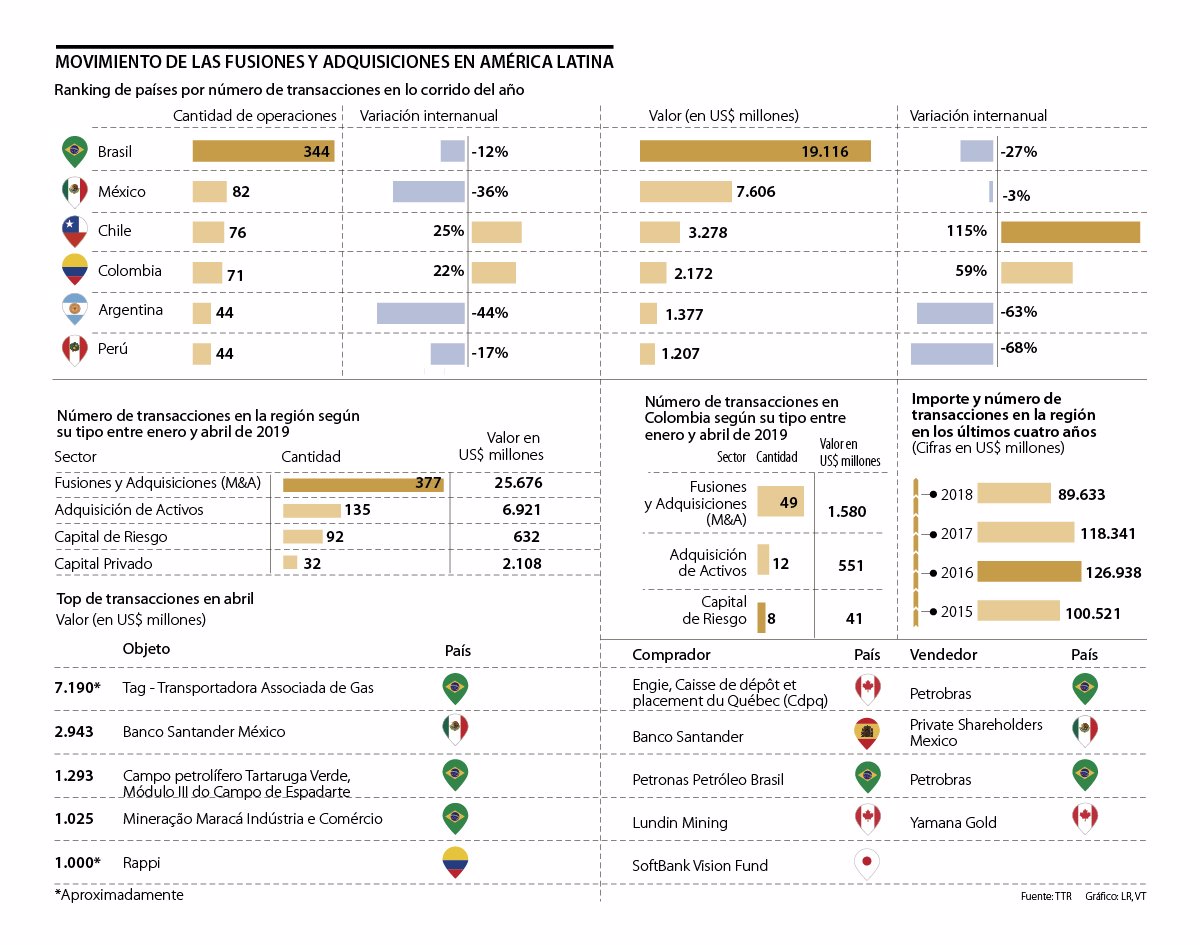

Durante el primer cuatrimestre del año, el mercado transaccional de América Latina tuvo un comportamiento negativo, pues el número de las operaciones registradas (636 en total) descendió 11,79% y el importe (valor de la transacción) también cayó, específicamente un 17,17%, con relación al mismo período de 2018.

Entre los datos, que fueron publicados en el más reciente informe de Transactional Track Record (TTR), se evidenció que solo durante abril se realizaron 151 transacciones, que tuvieron un importe de US$17.029 millones. Estas cifras representan una doble realidad el número de operaciones decreció 14,69%, pero el valor de las mismas aumentó 39,02%.

En medio de este panorama, que al cierre de abril no fue positivo para la región, Colombia y Chile destacan, pues en los primeros cuatro meses del año fueron los dos únicos países de la medición que reportaron crecimientos tanto en el número de las operaciones realizadas como en el monto que movieron dichas transacciones. Argentina, Brasil, México y Perú decrecieron en ambas mediciones, en ese período de tiempo con relación al 2018.

En el caso de Colombia, el número de operaciones transaccionales ascendió a 71, esto es 22% más frente a las registradas en el mismo período del año pasado. Asimismo, estas representaron un crecimiento de 59% en el capital movilizado, que fue superior a los US$2.172 millones.

Una de los negocios que permitió posicionar a Colombia en la cuarta casilla del ranking de TTR fue la millonaria inversión hecha por SoftBank Group Corp. a la aplicación de entregas a domicilio Rappi.

Chile se lleva el primer lugar en cuanto a porcentaje de incremento, pues el número de fusiones y adquisiciones hechas (un total de 76) aumentó 25%, lo mismo que para el incremento del capital movilizado, pues la suma de US$3.278 millones representó 115% de crecimiento.

“Esta tendencia positiva en el período ‘year to date’ para Colombia y Chile se debe al aumento de transacciones valoradas entre US$100 millones y US$500 millones, con respecto al mismo periodo de 2018. Este comportamiento, además de los resultados de operaciones de gran monto que se han registrado en los últimos meses como la inversión de SoftBank en la colombiana Rappi, así como la adquisición de 49% de Concesiones Viales Andinas a Sacyr Concesiones por parte de la chilena Toesca explican los óptimos resultados del mercado M&A en Chile y Colombia en términos de volumen y capital movilizado”, afirmó Marcela Chacón, representante de RBI para América Latina de TTR.

Para Luis Fernando Martín, director del PHD de Aden Business School, este positivo comportamiento de Colombia se debe a que ha habido un buen manejo económico y una perspectiva de crecimiento que se encuentra entre 3% y 3,5%, generando que el país se vuelva muy atractivo para las fusiones y adquisiciones. “Este crecimiento se debe a que buena parte del consumo ha migrado a la región andina, que se ha visto reflejado en un flujo interesante de número de ventas y estrategias comerciales”, sostuvo Martín.

Las 49 transacciones de fusiones y adquisiciones, 12 de adquisición de activos y 8 de capital de riesgo fueron las operaciones que generaron que Colombia se haya posicionado en la cuarta casilla del ranking, debajo de Chile y por encima de Perú y Argentina.

A pesar del descenso de 12% en su número de operaciones, Brasil lidera el ranking con 344 operaciones. Estas representaron un capital movilizado de US$19.116 millones, un descenso de 27% frente a 2018. Le sigue México, con 82 operaciones (una caída de 36%) y un monto movilizado de US$7.606 millones, lo que representó descenso del 3% frente al mismo lapso de tiempo de 2018.

Oportunidades de mejora

A pesar del buen rendimiento de Colombia en este primer cuatrimestre del año, el país aún no logra superar a Brasil y México en el mercado M&A. Esto se debe a que, según lo expresó Chacón, estos países “han sido por excelencia los principales actores y líderes del mercado transaccional latinoamericano, al ser las economías emergentes más grandes de la región. La concentración de sus mercados y las inversiones cross-border que se llevan a cabo entre estos países a otras zonas en el ámbito mundial impiden que Colombia pueda superar este impacto en el mercado transaccional de la región”.

Por eso, el país debe buscar algunas estrategias que le permitan ser más competitivo con los demás países de la región. Entre las medidas que ayudarían a Colombia comercialmente está, según Martín, el fortalecimiento de la infraestructura vial.

“El mejoramiento de las vías es fundamental si queremos tener unas inversiones como las que se presentan en Centroamérica. De igual forma, debe haber un acompañamiento del gobierno para garantizar la seguridad de los negocios. Este es un mercado en crecimiento, interesante que tiene mucho por invertir y un capital humano calificado”, agregó Martín.

Top 3 transacciones en abril

El acuerdo que representó el mayor valor en toda la región fue el negocio entre la canadiense Caisse de Dépôt et Placement du Québec (Cdpq) y Petrobras para adquirir el 90% de la Transportadora Associada de Gas (TAG), que tuvo un valor aproximado de US$7.190 millones.

La segunda transacción con el valor más alto registrado fue entre el español Banco Santander y Private Shareholders Mexico para adquirir el Banco Santander México por parte de la empresa ibérica. La negociación asciende a US$2.943 millones.

En la última casilla del podio se encuentra el negocio entre Petronas Petróleo Brasil y Petrobras para adquirir el 50% de los derechos de exploración y explotación de los campos Tartaruga Verde field y Modulo 3 de el Espadarte.